巨頭們的金融科技野望 BATJ悄然布局,人工智能與大數(shù)據(jù)如何重塑互聯(lián)網(wǎng)金融格局

2017年,人工智能與大數(shù)據(jù)無疑是互聯(lián)網(wǎng)金融領(lǐng)域最炙手可熱的名詞。在監(jiān)管趨嚴、競爭加劇的背景下,以百度(B)、阿里巴巴(A)、騰訊(T)、京東(J)為代表的互聯(lián)網(wǎng)巨頭們,正憑借其深厚的技術(shù)積累與龐大的用戶數(shù)據(jù),悄然在金融科技領(lǐng)域展開一場深遠而精密的戰(zhàn)略布局。它們并非簡單地涉足金融業(yè)務(wù),而是致力于以科技為核心驅(qū)動力,重塑金融服務(wù)的底層邏輯與用戶體驗。

一、人工智能與大數(shù)據(jù):金融領(lǐng)域的“特殊含義”

在傳統(tǒng)金融體系中,風(fēng)險評估、信貸審批、投資決策等核心環(huán)節(jié)高度依賴人工經(jīng)驗與有限的歷史數(shù)據(jù),流程冗長且存在信息不對稱的痛點。而人工智能(AI)與大數(shù)據(jù)技術(shù)的引入,為金融行業(yè)帶來了革命性的變化:

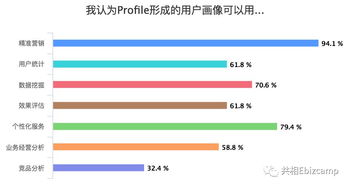

- 智能風(fēng)控與精準(zhǔn)定價:通過機器學(xué)習(xí)算法分析海量、多維的用戶行為數(shù)據(jù)(如電商交易、社交網(wǎng)絡(luò)、移動支付、地理位置等),能夠構(gòu)建更為精準(zhǔn)的用戶信用畫像與風(fēng)險模型。這使得信用評估不再局限于傳統(tǒng)的征信報告,可以實現(xiàn)對更廣泛人群(尤其是傳統(tǒng)金融覆蓋不足的“長尾客戶”)的風(fēng)險識別與差異化定價,極大提升了信貸業(yè)務(wù)的效率與普惠性。

- 個性化服務(wù)與智能投顧:基于對用戶財務(wù)狀況、風(fēng)險偏好、生命周期階段的分析,AI能夠提供個性化的理財建議、保險產(chǎn)品推薦和資產(chǎn)配置方案。智能投顧(Robo-Advisor)以低門檻、低費率、理性決策的特點,正在改變大眾財富管理的方式。

- 流程自動化與效率提升:AI在客服(智能客服機器人)、合規(guī)(反欺詐、反洗錢監(jiān)控)、運營(自動化文檔處理)等方面的應(yīng)用,顯著降低了金融機構(gòu)的運營成本,提升了服務(wù)響應(yīng)速度與準(zhǔn)確性。

- 數(shù)據(jù)驅(qū)動的產(chǎn)品創(chuàng)新:大數(shù)據(jù)分析能夠洞察市場趨勢和用戶潛在需求,驅(qū)動開發(fā)出更貼合場景的金融產(chǎn)品,如基于消費場景的供應(yīng)鏈金融、消費分期,以及基于特定風(fēng)險的創(chuàng)新型保險產(chǎn)品(如退貨運費險、航班延誤險)。

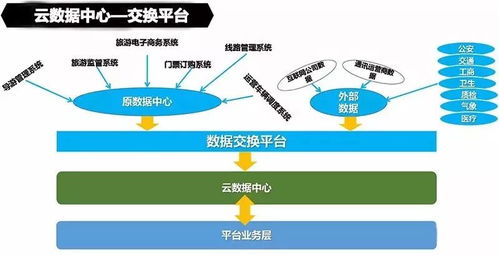

可以說,AI與大數(shù)據(jù)正成為金融科技的核心基礎(chǔ)設(shè)施,其“特殊含義”在于將金融從“經(jīng)驗驅(qū)動”轉(zhuǎn)變?yōu)椤皵?shù)據(jù)智能驅(qū)動”,從而實現(xiàn)了服務(wù)普惠化、風(fēng)控精細化、運營高效化和體驗個性化。

二、BATJ的金融科技布局圖譜(2017年前后)

巨頭們依托自身核心生態(tài)優(yōu)勢,在金融科技領(lǐng)域展開了各具特色的布局:

阿里巴巴(螞蟻金服體系):

以電商與支付場景為根基,構(gòu)建了最完整的金融科技生態(tài)。

- 支付與底層設(shè)施:支付寶是基石,并衍生出芝麻信用(基于大數(shù)據(jù)的信用體系)、蟻盾(風(fēng)險防控系統(tǒng))。

- 理財:余額寶(貨幣基金)開啟了全民理財時代,螞蟻財富平臺連接眾多金融機構(gòu)。

- 信貸:網(wǎng)商銀行專注服務(wù)小微企業(yè)與創(chuàng)業(yè)者,花唄、借唄提供消費信貸。

- 保險:眾安在線(合資)、螞蟻保險平臺。

- 技術(shù)輸出:強調(diào)“TechFin”,將風(fēng)控、信用、區(qū)塊鏈等能力通過阿里云等平臺向金融機構(gòu)開放。

騰訊(FiT線及通過投資布局):

以社交與流量為核心優(yōu)勢,連接一切。

- 支付:微信支付與QQ錢包,依托高頻社交應(yīng)用深入線上線下場景。

- 理財:理財通嵌入微信錢包,作為精品化金融產(chǎn)品分發(fā)平臺。

- 信貸:微粒貸(與微眾銀行合作)基于社交與支付數(shù)據(jù)提供個人信用貸款;微眾銀行還聚焦“微業(yè)貸”。

- 證券:入股中金公司,豐富金融服務(wù)矩陣。

- 投資與連接:通過投資眾安在線、微眾銀行、和泰人壽等,并利用微信的“連接器”角色,將流量與場景開放給合作伙伴。

百度:

一度以搜索與技術(shù)見長,金融業(yè)務(wù)強調(diào)技術(shù)賦能。

- 理財:百度理財平臺(后整合為“度小滿理財”)。

- 信貸:推出“百度有錢花”,在教育分期、家裝分期等場景發(fā)力。

- 支付:百度錢包,但市場份額相對較小。

- 金融科技核心:最突出的是其人工智能技術(shù)的金融應(yīng)用,如利用大數(shù)據(jù)風(fēng)控(“磐石”系統(tǒng))、智能投顧(“云帆”)、區(qū)塊鏈技術(shù)(ABS項目)等,試圖以技術(shù)優(yōu)勢實現(xiàn)彎道超車。

京東(京東數(shù)科前身):

依托自營電商與供應(yīng)鏈的深厚積累。

- 供應(yīng)鏈金融:是其傳統(tǒng)強項,為供應(yīng)商和合作伙伴提供應(yīng)收賬款融資、庫存融資等,數(shù)據(jù)來源于真實的貿(mào)易鏈條。

- 消費金融:京東白條,開創(chuàng)了電商消費分期先河,并逐步拓展至線下和旅游等場景。

- 支付:京東支付。

- 技術(shù)特色:大力投入大數(shù)據(jù)風(fēng)控和數(shù)字化資產(chǎn)管理,其風(fēng)控模型深度結(jié)合采購、銷售、物流、倉儲等供應(yīng)鏈全流程數(shù)據(jù),形成了獨特的壁壘。

三、布局背后的共性與野望

盡管路徑各異,但BATJ的布局呈現(xiàn)出共同特點:

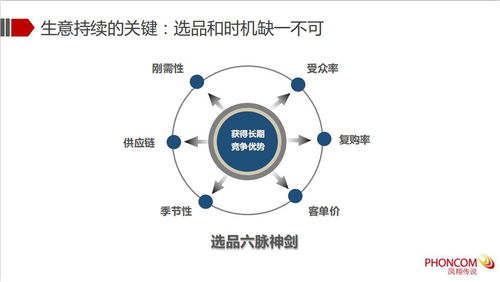

- 場景為王:無一例外地從自身最具優(yōu)勢的消費或產(chǎn)業(yè)場景切入,獲取高質(zhì)量、高粘性的數(shù)據(jù)與用戶。

- 數(shù)據(jù)驅(qū)動:都將數(shù)據(jù)視為核心資產(chǎn),致力于將數(shù)據(jù)轉(zhuǎn)化為信用和風(fēng)控能力。

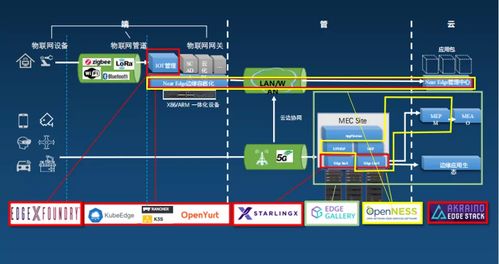

- 生態(tài)化發(fā)展:從單一產(chǎn)品走向綜合金融服務(wù)平臺,并逐步向傳統(tǒng)金融機構(gòu)開放能力,定位從“自營金融”向“科技賦能”演進。

- 技術(shù)深耕:持續(xù)在AI、大數(shù)據(jù)、區(qū)塊鏈、云計算等前沿技術(shù)領(lǐng)域投入研發(fā),爭奪未來金融的基礎(chǔ)設(shè)施主導(dǎo)權(quán)。

它們的“野心”遠不止于成為一家成功的金融公司,而是旨在定義未來金融服務(wù)的標(biāo)準(zhǔn)與范式,通過科技構(gòu)建覆蓋支付、信貸、理財、保險、征信等全鏈條的數(shù)字金融生態(tài),最終成為數(shù)字經(jīng)濟時代的水、電、煤。2017年,這場以人工智能和大數(shù)據(jù)為引擎的金融科技革命,才剛剛拉開巨頭間全面競合的序幕。

如若轉(zhuǎn)載,請注明出處:http://www.tobole.cn/product/57.html

更新時間:2026-01-15 11:31:29